우리나라의 중앙은행인 한국은행은

통화정책회의를 열어

기준금리를 결정하는데요

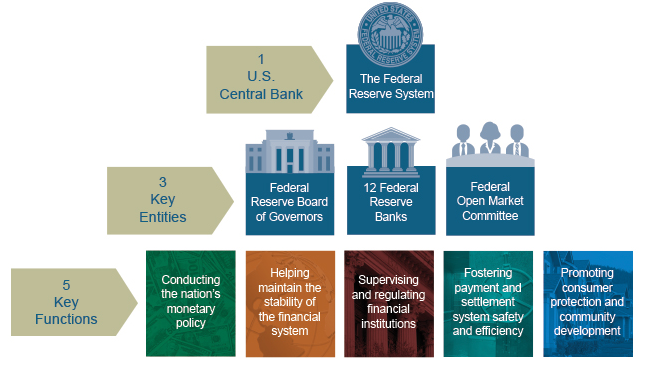

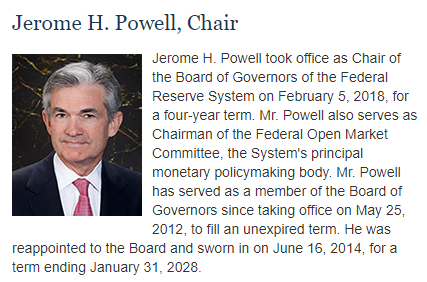

연방준비은행의 모임인

미국 연방준비위원회에서는

정기적으로 FOMC 회의를 열어

미국 기준금리를 결정합니다.

미국 기준금리는 미국의 물가안정을 목표로

조정되는데요

달러가 전세계 기축통화(석유 등 매입시 사용)인 관계로

그 영향은 전세계 금융시장에 미칩니다.

특히 미국이 금리를 내리면

다른 나라들이 금리를 내릴 수 있어

불경기에 대응할 수 있는데요

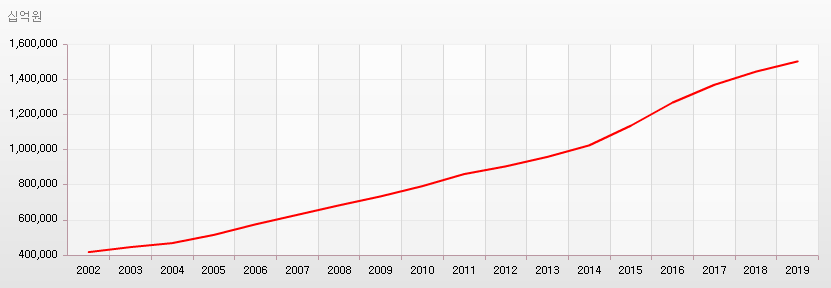

대신 돈 가치가 하락해

부동산, 주식 등 실물자산 가격이

상승하게 됩니다.

이 과정에서 대출이 발생하게 되므로

자산가격에 거품이 발생합니다.

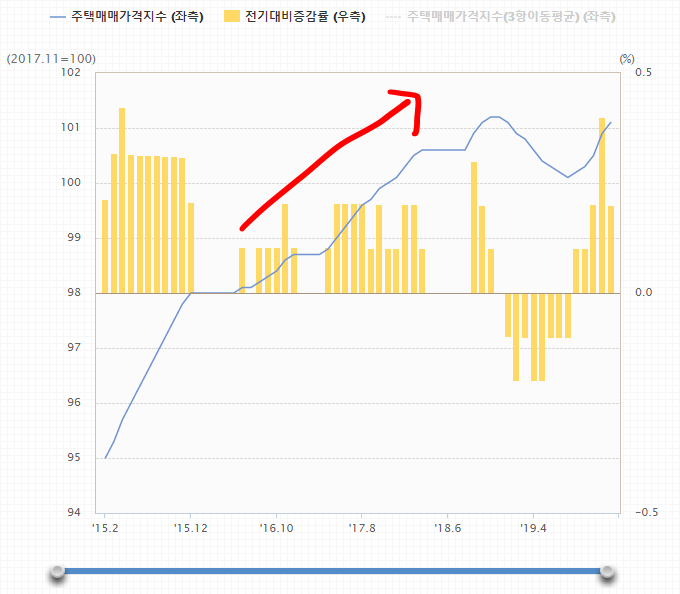

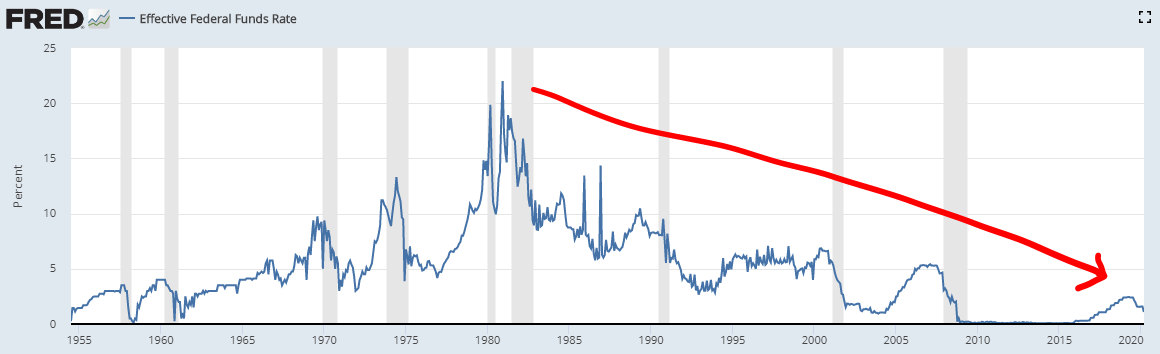

아래는 미 기준금리 추이인데요

2008년 글로벌 금융위기 이후

거의 0%에 가깝습니다.

전세계 주식과 부동산 가격이 오르는

가장 큰 이유 중 하나입니다

반대로 미국이 금리를 올리면

높은 이자를 쫓아

전세계 달러들이 미국으로 향하게 되어

다른 나라들은 달러가 부족해 지는 문제가 발생합니다.

그러면, 석유 등을 못사게 되어

경제가 어려워지므로

다른 나라들은 똑같이 금리를 인상할 수 밖에 없습니다.

결국 미국이 기준금리를 올리게 되면

우리나라도 기준금리를 올려야하고

부동산에 대한 가계대출이 많은 상황에서

가계의 이자부담이 올라가고

이를 견디지 못해

부동산 급매가 많아져

부동산 가격하락과 함께

부동산 담보대출은 해준

은행이 부실해지는 문제가 발생합니다.

이렇듯 세계경제에 영향을 주는

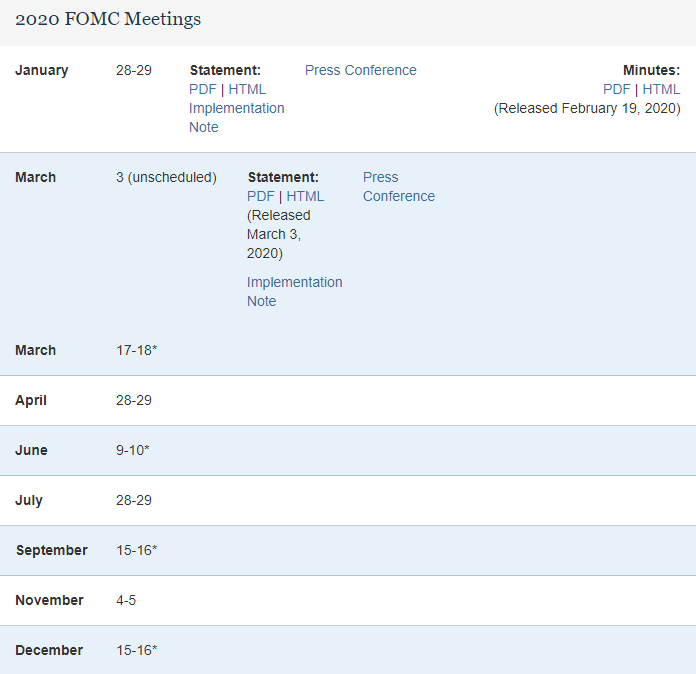

2020년 FOMC 일정입니다.

거의 1~2개월 간격을 두고 열리네요

(1차) 1.28~29, (2차) 3.3 (3차) 3.17 (4차) 4.28~29

(5차) 6.9~10 (6차) 7.28~29 (7차) 9.15~16

(8차) 11.4~5 (9차) 12.15~16

아래는 미 연준 링크입니다.

https://www.federalreserve.gov/monetarypolicy/fomccalendars.htm

The Fed - Meeting calendars and information

Please enable JavaScript if it is disabled in your browser or access the information through the links provided below. Meeting calendars, statements, and minutes (2015-2020) The FOMC holds eight regularly scheduled meetings during the year and other meetin

www.federalreserve.gov

경제에 대한 이해에

도움이 되셨기를 바랍니다.

'증권 투자 > 경제 배우기' 카테고리의 다른 글

| 돈의 흐름, 하이퍼 인플레이션은 왜 생기나? (0) | 2020.03.29 |

|---|---|

| '크롬','SK브로드밴드' 인터넷 이벤트 사기 조심 (0) | 2020.03.15 |

| 앞으로 경기가 좋아질까? 나빠질까? (0) | 2020.02.27 |

| 원달러 환율 변동 요인, 달러 싸질때 조금씩 사보자 (0) | 2020.02.09 |

| 한국,미국,일본 1970년대 이후 금융의 역사 (0) | 2020.02.08 |